TransUnion CIBIL क्या है? यह क्या करता है?

TransUnion CIBIL Limited, भारत की पहली क्रेडिट इन्फ़ॉर्मेशन कंपनी है, जिसे आमतौर पर क्रेडिट ब्यूरो के तौर पर भी संदर्भित किया जाता है. हम ऋणों और क्रेडिट कार्ड के संबंध में व्यक्तियों और वाणिज्यिक निकायों के भुगतान का रिकॉर्ड एकत्रित करते हैं और उसे बनाए रखते हैं. यह रिकॉर्ड हमें बैंक और दूसरे ऋणदाताओं द्वारा मासिक आधार पर सबमिट किए जाते हैं; इस जानकारी का उपयोग करके व्यक्ति का CIBIL स्कोर और रिपोर्ट विकसित की जाती है, जिससे ऋणदाता, ऋण के आवेदनों का मूल्यांकन करते हैं और उन्हें स्वीकृति देते हैं. क्रेडिट ब्यूरो को RBI द्वारा लाइसेंस दिया जाता है और उसका नियंत्रण क्रेडिट इन्फ़ॉर्मेशन कंपनीज़ (विनियम) अधिनियम 2005 द्वारा किया जाता है.

हमारे बारे में अधिक जानने के लिए यहाँ क्लिक करें

मेरे लोन की मंजूरी पाने के लिए मेरा क्रेडिट स्कोर क्यों महत्वपूर्ण हैं?

CIBIL स्कोर, ऋण आवेदन की प्रक्रिया में महत्वपूर्ण भूमिका अदा करता है. आवेदक द्वारा आवेदन फ़ॉर्म भरने और उसे ऋणदाता को सौंपने के बाद, ऋणदाता सबसे पहले आवेदक के CIBIL स्कोर और रिपोर्ट की जांच करता है. अगर CIBIL स्कोर कम है, तो हो सकता है कि ऋणदाता आगे आवेदन पर विचार ही न करे और उसे उसी समय अस्वीकार कर सकता है. अगर CIBIL स्कोर अधिक है, तो ऋणदाता आवेदन को देखेगा और यह तय करने के लिए कि क्या आवेदक क्रेडिट देने योग्य है, उसके अन्य विवरणों पर विचार करेगा. CIBIL स्कोर, ऋणदाता के लिए शुरुआती इम्प्रेशन के तौर पर काम करता है, स्कोर जितना अधिक होगा, आपके ऋण की समीक्षा होने और स्वीकृत होने की संभावनाएं उतनी ही बेहतर होंगीं. ऋण दिए जाने का फैसला पूरी तरह ऋणदाता पर निर्भर है और CIBIL किसी भी मामले में यह फैसला नहीं करता है कि ऋण/क्रेडिट कार्ड की स्वीकृति दी जानी चाहिए या नहीं.

अपने क्रेडिट स्कोर को मैं कैसे सुधार सकता हूँ?

आप अच्छा क्रेडिट इतिहास बरकरार रखते हुए अपने क्रेडिट स्कोर को सुधार सकते हैं. इसे कर्जदाताओं द्वारा सकारात्मक रूप से देखा जा सकता है और इसे 6 सरल नियमों के साथ किया जा सकता है :

- हमेशा अपनी देय राशि समय पर अदा करें.

विलंबित भुगतानों को देनदारों द्वारा नकारात्मक रूप से देखा जाता है. - अपने बैलेंस हमेशा कम रखें.

अत्यधिक क्रेडिट का उपयोग करना हमेशा उचित नहीं होता, अपने इस उपयोग को नियंत्रित रखें. - क्रेडिट का स्वस्थ मेल बरकरार रखें.

संरक्षित (जैसे होम लोन, ऑटो लोन) और असंरक्षित लोन्स (जैसे पसर्नल लोन, क्रेडिट कार्डस) का स्वस्थ मेल रखना बेहतर है. बहुत अधिक असंरक्षित लोन्स को नकारात्मक रूप से देखा जा सकता है. - नए क्रेडिट का आवेदन मध्यम तरीके से करें.

आप क्रेडिट को अत्यधिक आवश्यकता के रूप में नहीं दिखाएं, नई क्रेडिट के लिए सावधानी से आवेदन करें. - अपने सह हस्ताक्षरकर्ता, गारंटीशुदा और संयुक्त अकाउंट्स की निगरानी मासिक रूप से करें.

सह- हस्ताक्षरकर्ता, गारंटीशुदा या संयुक्त रूप से धारित खातों में हुए गलत भुगतानों के लिए आपको बराबर का जिम्मेदार माना जाता है. आपके सह धारक (या गारंटीड व्यक्ति) की लापरवाही आपके ज़रूरत के समय में क्रेडिट पाने के लिए आपकी क्षमता को प्रभावित कर सकती है. - पूरे वर्ष अपने क्रेडिट इतिहास की बार-बार समीक्षा करते रहें.

लोन आवेदन की अस्वीकृति जैसे दुर्भाग्यपूर्ण प्रसंगों को टालने के लिए समय-समय पर अपनी सीआईआर खरीदते रहें.

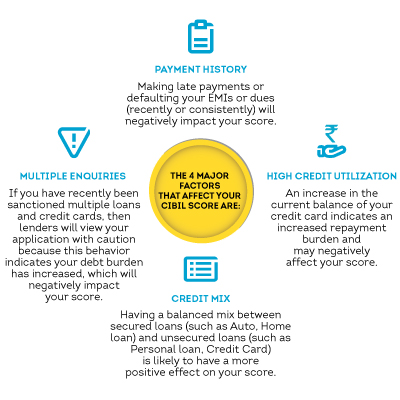

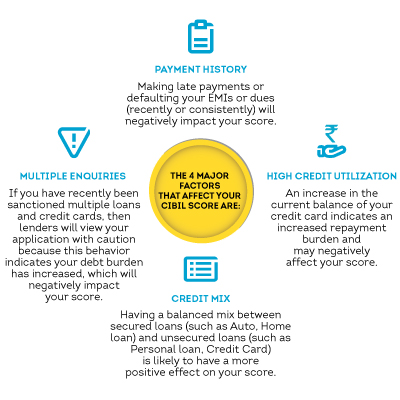

मेरे क्रेडिट स्कोर को कौन से प्रमुख कारक प्रभावित करते हैं?

CIBIL स्कोर, आपके क्रेडिट इतिहास की 3 अंकों का सांख्यिक सारांश है, जिसे आपकी CIBIL रिपोर्ट पर मौजूद 'खाते' और 'पूछताछ' अनुभागों में मिलने वाले विवरण का उपयोग करके प्राप्त किया जाता है और यह 300 से 900 के बीच होता है. आपका स्कोर 900 के जितना करीब होता है, आपके ऋण आवेदन के स्वीकृत होने की उतनी ही ज़्यादा संभावनाएं होती हैं.

. क्या CIBIL मेरे रिकॉर्ड को हटा सकता है या उसमें बदलाव कर सकता है?

CIBIL आपकी CIR में प्रदर्शित रिकॉर्ड को हटा नहीं सकता या उसमें बदलाव नहीं कर सकता है; हम सिर्फ़ अपने सदस्यों (बैंकों और वित्तीय संस्थानों) द्वारा हमें दिए गए व्यक्तियों के रिकॉर्ड को एकत्रित करते हैं. इसमें कोई ‘अच्छा’ और ‘खराब’ क्रेडिट या डिफ़ॉल्टर की सूची भी नहीं होती है.

जब मेरा स्कोर "NA" या "NH” होता है, तो इसका क्या मतलब होता है?

“NA” या “NH” का स्कोर होना किसी भी तरह से खराब बिल्कुल नहीं है. इसका मतलब नीचे दिए गए आशय में से कोई एक हो सकता है:

- आपके पास कोई क्रेडिट इतिहास नहीं है या आपके पास स्कोर बताने के लिए कोई क्रेडिट इतिहास नहीं है यानी आप क्रेडिट सिस्टम में नए हैं.

- पिछले कुछ वर्षों में आपकी कोई क्रेडिट गतिविधि नहीं है

- आपके पास सभी एड-ऑन क्रेडिट कार्ड हैं और आपका कोई भी क्रेडिट एक्सपोज़र नहीं है

यह नोट करना महत्वपूर्ण है कि जबकि इन स्कोर को ऋणदाता द्वारा नकारात्मक रूप से नहीं देखा जा सकता है, फिर भी कुछ ऋणदाताओं की क्रेडिट नीति उन्हें “NA” या “NH” (ऐसे आवेदक जिनका कोई भी क्रेडिट ट्रैक रिकॉर्ड नहीं है) स्कोर वाले आवेदकों को ऋण प्रदान करने से रोकती है. इसलिए, हो सकता है कि किसी अन्य स्थान पर ऋण के लिए आवेदन करने पर आपके लिए बेहतर संभावनाएं मौजूद हों.